※本企画は投資への一般的な理解促進を目的としたものです。個別の有価証券などへの投資を勧誘・推奨するものではありません。

STEP1 いまと未来のお金を整理する

今の暮らしを大切にするのももちろん大切ですが、子育て中だからこそ、将来についてしっかりと考えたいもの。これから先、どんなライフイベントが待っているでしょうか? 子どもの進学や家のリフォーム、セカンドライフの準備…。イベントごとに、いつ頃どれくらいのお金が必要なのかを考えてみましょう。

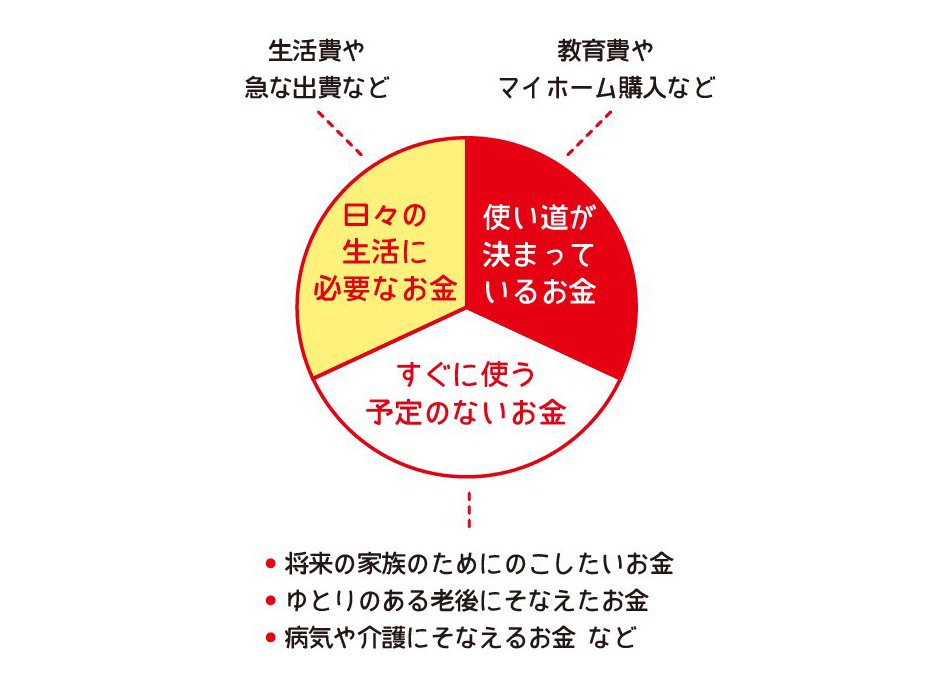

将来を想像すると、どれくらいのお金が必要か分かると思います。「日々の生活に必要なお金」「使い道が決まっているお金」「すぐに使う予定のないお金」の三つの項目に分けて、現時点でのお金の流れをチェックしてみましょう。子どもに関わるお金を長期的な視点で考えると、無駄な出費や見直せる支出が見えてくるかもしれません。

お金の準備が必要だと分かったら、積み立て預金や積み立て投資信託、個人年金など、いろいろな手段があることを知りましょう。長期的な積み立ては、リスクを軽減することが知られています。「もっと早く始めておけばよかった」と後悔しないためにも、まずは一歩を踏み出しましょう。

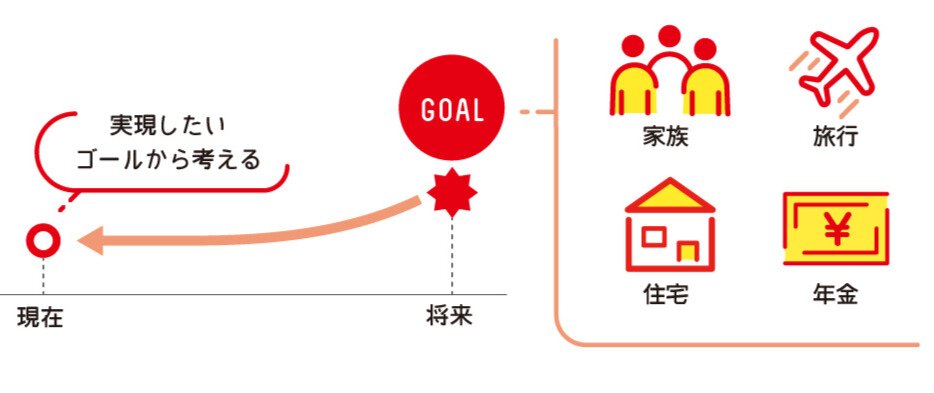

STEP2 必要な資産額からゴールを決める

夢や目標、理想の暮らしを叶えるために、具体的なゴールを考えてみましょう。ゴールに向けて、1つの金融商品だけでなく、複数を組み合わせることも大切です。

STEP3 ゴールから目標と運用計画を立てる

モデルケース:家族構成 Aさん:43歳 妻:39歳 子2人(長女13歳・次女8歳)

子どもの教育費を確保したい

国公立 672万円 私立 961万円

Ⅰ支出が予想されるイベントの中からゴールとするイベントを選択する

・長女の大学入学・夫婦のセカンドライフ・次女の大学入学・住宅リフォーム

Ⅱ目標を立てる

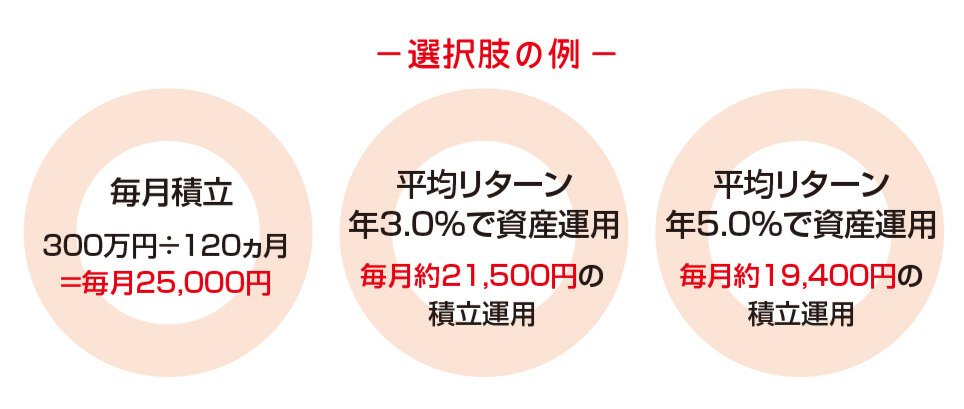

次女の大学初年度に必要な学費を確保

目標金額 300万円

Ⅲ目標に見合った資産運用計画を立てる

次女の大学入学までに毎月コツコツ積立

目標までの期間 10年間(120ヵ月)

こうしたポイントを押さえると、漠然としていたお金の不安も少し減るのではないでしょうか?ここまでの準備が整えば、あとはプロの出番です。皆さんのライフストーリーに寄り添える資産形成は北陸銀行にお任せください。

お問い合わせはお近くの北陸銀行窓口まで

投資信託は預金と異なり元本・分配金が保証された商品ではありません。 詳しくは、窓口で目論見書・目論見書補完書面等をお渡ししますので、必ず内容をご確認のうえ、ご自身でご判断ください。株式会社北陸銀行 登録金融機関:北陸財務局長(登金)第3号 加入協会:日本証券業協会、一般社団法人金融先物取引業協会